La gestió financera

La mala gestió no s'arregla amb un crèdit. En compte de solucionar el problema l'engrandim, especialment si no tenim una idea clara de com eixir de la situació.

- 1.- Consideracions generals

- 2.- La gestió del circulant

- 3.- La gestió de tresoreria

- 4.- Els ràtios financers

1. CONSIDERACIONS GENERALS

Des del punt de vista econòmic financer, una empresa pot tindre dos tipus de problemes que poden acostar-la al tancament. Estos dos problemes, que no tenen perquè donar-se conjuntament, són la falta de viabilitat i la falta de liquiditat.

- La falta de viabilitat es produïx quan els gastos superen els ingressos de manera permanent. Açò vol dir que l'empresa té pèrdues, la qual cosa provoca una situació difícil de mantindre a mitjà termini.

- La falta de liquiditat es produïx quan els pagaments superen els cobraments en un temps determinat, resultant insuficient el finançament injectat en l'empresa i sent necessari acudir a nou finançament per a respondre a les obligacions de pagaments pendents. A més, la falta de liquiditat és un problema que pot afectar el curt termini i que pot obligar a tancar l'empresa (si es talla el 'aixeta financera') sense poder arribar a saber si l'empresa és viable econòmicament, o inclús sent esta viable.

Davant d'un problema de finançament, abans d'acudir a buscar recursos aliens, és fonamental tindre clar que realment es té un problema de circulant ocasional, (LIQUIDITAT) i que el negoci conserva l'equilibri econòmic (VIABILITAT). 'És molt important que l'empresari entenga que pot disfrutar d'un equilibri econòmic i no tindre diners. L'equilibri econòmic és l'existència d'un resultat positiu en la diferència d'ingressos i gastos; diferent de l'equilibri financer, que seria la capacitat per a fer front als compromisos financers en un determinat termini. Si hi ha una situació d'equilibri econòmic que puga sostindre's en el temps, l'empresari no ha de sentir cap temor de l'hora de buscar finançament per a mantindre la seua activitat'.

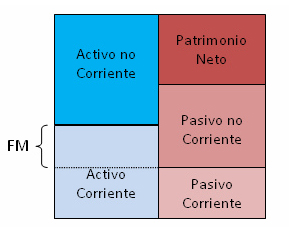

D'altra banda, sol·licitar crèdits també implica major nivell d'endeutament. ¿Fins a quin punt podem endeutar-nos sense posar en perill la continuïtat del negoci? El límit del deute ha d'estar sempre supeditat a l'existència d'un fons de maniobra positiu i suficient (el resultat de restar a l'actiu circulant el passiu circulant) i que els capitals permanents (els fons propis més els deutes a llarg termini) siguen majors que l'actiu fix.

Tampoc està altres tindre en compte que el finançament bancari no és l'única solució. Convé pensar en alternatives com ampliar les dates de venciment dels crèdits i els terminis de pagament a proveïdors, o bé acudir al finançament pròpia'.

Tot l'anterior ens remet a la necessitat implementar una adequada gestió financera a través de la utilització de ferramentes de previsió i anàlisi econòmica que tot empresari hauria de dominar: el compte de resultats previsional amb l'anàlisi del punt d'equilibri o llindar de rendibilitat, el denominat fons de maniobra i el pla de tresoreria previsional o cash-flow. Estes ferramentes servixen per a preveure i detectar els problemes financers del negoci.

2. LA GESTIÓ DEL CIRCULANT

2.1.QUÈ ÉS EL CIRCULANT?

Potser en altres temps no fóra tan rellevant el gestionar el circulant d'una empresa, quan el finançament bancari era abundant i barata, i els criteris de risc eren relaxats. Ara com ara, gran part dels fracassos empresarials no es deuen a una mala gestió de l'essència del negoci. La fallada sol estar en la en la gestió del circulant i de les inversions des de l'òptica financera, quan una empresa genera beneficis, però passa per verdaderes dificultats per a afrontar els seus pagaments a curt termini.

En la marxa de tota empresa, especialment les pimes, es fa necessari analitzar i gestionar adequadament el circulant per a evitar la falta de liquiditat o una suspensió de pagaments, i en definitiva, garantir la seua viabilitat futura.

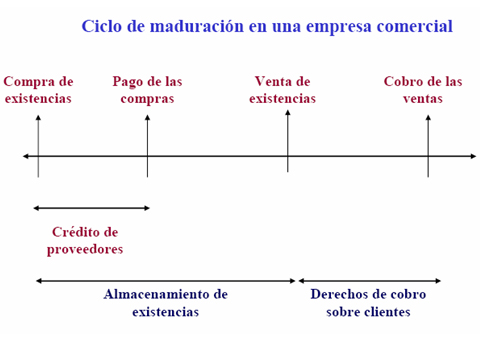

El circulant d'una empresa engloba les partides d'actiu i passiu que estan vinculades al 'cicle d'explotació' o cicle 'diners-mercaderia-diners', que ve a ser el temps que tardem a recuperar els diners invertits en l'adquisició dels béns que es consumixen en l'activitat productiva. És el denominat Període Mitjà de Maduració Un control adequat d'este concepte és vital. El dit període s'obté per mitjà de la suma de distintes subfases o períodes mitjans: de pagament a proveïdors, d'emmagatzemament i/o transformació, de cobrament.

Són escassíssimes les empreses afortunades que gaudixen de períodes mitjans de maduració negatius, és a dir, que cobren abans que paguen. Per exemple, els centres comercials. Però per a la Pime açò no és així, hi ha un diferencial de temps que cal finançar, i a fer-ho millor o pitjor pot estar la diferència entre sobreviure o no. I es tracta d'un joc permanent, ja que, per si només, l'increment de vendes no suposa una millora del problema. Tot al contrari. Ho pot convertir en més greu.

L'ACTIU CIRCULANT (AC) (o Actiu corrent o Actiu a curt termini) es compon de:

- Existències: Són els actius posseïts per a ser venuts en el curs normal de l'activitat. En el cas de comerç detallista seran bàsicament les mercaderies.

- Realitzable: És el saldo dels nostres clients i deutors per altres conceptes a curt termini, i que es convertiran en disponible en menys d'un any.

- Disponible: Representa els actius més líquids i inclou la tresoreria: La caixa, els saldos en bancs i institucions de crèdit i, a més, altres instruments financers líquids, és a dir, les inversions financeres convertibles en efectiu i que formen part de la política de gestió normal de la tresoreria de l'empresa.

El PASSIU CIRCULANT (PC) (o Passiu corrent, o Passiu a curt termini o Exigible a curt termini) està format pels deutes o obligacions de l'empresa que són exigibles en un termini no major d'un any.

Per a entendre el concepte de Fons de Maniobra que analitzarem a continuació també és necessari definir:

- ACTIU NO CORRENT (o Actiu fix o Actiu a llarg termini), constituït per les propietats, béns materials o drets que en el curs normal dels negocis no estan destinats a la venda

- PATRIMONI NET (o Net Patrimonial o Fons Propis o No Exigible), constituït pel capital de l'empresa, les seues reserves, les seues fonts de finançament propi

- PASSIU NO CORRENT (o Passiu a llarg Termini o Exigible a llarg termini), està format pels deutes o obligacions de l'empresa que són exigibles en un termini major d'un any

El Patrimoni Net i el Passiu no Corrent formen el que es denominen RECURSOS PERMANENTS

2.2.-EL FONS DE MANIOBRA

La liquiditat és la capacitat que tenen les empreses per a atendre als seus compromisos de pagament a curt termini descrits anteriorment (PC). En general una empresa tindrà liquiditat sempre que l'actiu circulant (AC) siga major que el passiu circulant (PC) o exigible a curt termini.

AC>PC

El Fons de Maniobra (FM) o Capital Circulant (Working Capital) és aquella part de l'actiu corrent que és finançat pel passiu no corrent, és a dir, amb recursos a llarg termini. D'una forma col·loquial podríem definir-lo com aquell excedent de l'actiu corrent (disponible, realitzable i existències) que ens queda després de fer front als nostres compromisos de pagament a curt termini

El Fons de Maniobra es pot calcular de les formes següents:

- Fons de Maniobra = Actiu Corrent – Passiu Corrent

- Fons de Maniobra = Recursos Permanents (Patrimoni Net +Pasivo no Corrent) – Actiu no Corrent

QUINA ÉS LA SEUA INTERPRETACIÓ?

Si el Fons de Maniobra és el que ens queda després de fer front als nostres deutes i obligacions a curt termini, sempre ha de ser positiu. Com veiem, amb un simple i ràpida ullada a un balanç podem determinar si una empresa és solvent o no (en el curt termini). Encara que caldria detindre's un poquet més a realitzar una anàlisi un poc més detallada en l'estructura de l'actiu corrent, perquè un AC major que el PC no sempre garantix que l'empresa estiga ben preparada

- Si l'AC és menor que el PC, o d'una altra forma, si el nostre passiu corrent fóra major que l'actiu corrent, significaria que els nostres deutes a curt termini són majors que els recursos de què disposem per a fer-les fronts, la qual cosa és perillós i augura un problema de liquiditat.Un fons de maniobra negatiu és un dels símptomes lligats a una potencial suspensió de pagaments.

- Si el nostre Actiu Corrent és igual al Passiu Corrent, intuïtivament, podríem dir que la liquiditat està assegurada, ja que els nostres actius líquids són iguals als deutes a curt. Però, què passaria si un (o diversos) dels nostres deutors no ens paga a temps? Perquè que els nostres actius líquids ja no seran igual als nostres deutes més immediats, amb la qual cosa no podries fer front a totes elles.En èpoques de crisi, els clients també patixen el 'efecte arrossegament' d'impagaments i poden arribar a traslladar-nos 'el seu problema'

- Inclús, encara que este indicador siga positiu és a dir que l'AC siga major que el PC, no cal confiar-se, ja que totes les partides de l'actiu circulant no són igualment líquides (rapidesa a transformar-se en diners) per a fer front als pagaments immediats.

L'estructura òptima de l'Actiu Circulant hauria de ser aquella en què el disponible i el realitzable siguen (més o menys) igual al passiu corrent. I açò per què hauria de ser així? Perquè si la major part de l'actiu corrent resultaren ser existències i no es venen (per exemple, perquè hi ha una crisi econòmica) resultaria que realment només podríem comptar amb el realitzable i amb el disponible, i si ambdós sumats són molt menor que els deutes pendents, és a dir, no tindríem que fer front als nostres pagaments més immediats.

Per tant, perquè un Fons de Maniobra fóra realment òptim, a més de ser positiu hauria de disposar d'un realitzable i un disponible prou alt com per a poder fer front als deutes a curt termini. Sense oblidar-nos, que tampoc és convenient tindre 'massa' diners efectius, ja que podríem estar perdent oportunitats de negoci o inversió més rendibles per a la nostra empresa.

En definitiva, la 'qualitat de l'actiu circulant' té una gran importància en la gestió de crisi en el curt termini. En una conjuntura com l'actual cal vigilar la caixa (gestió de tresoreria; previsions d'ingressos i pagaments), no acumular existències ni drets de cobrament de clients en excés (accelerar la conversió d'estocs d'existències en disponible per a poder afrontar els deutes a curt termini) i maximitzar la tresoreria i les IFT fins on siga possible

Les empreses, i especialment les pimes per les seues majors debilitats financeres i de garanties, han de vigilar molt de prop la gestió del curt termini i no conformar-se d'esperar que esta crisi siga passatgera i viure en la il·lusió d'una recuperació ràpida

Finalment, cal tindre en compte que esta és una visió molt genèrica del fons de maniobra, evidentment depenent de l'empresa i el sector pot ser convenient tindre un fons de maniobra major o menor

2.3.-EL LLINDAR DE RENDIBILITAT

Amb el compte de resultats previsional podem analitzar a priori si, segons l'estimació de vendes prevista, l'empresa serà viable o no.

El punt d'equilibri o llindar de rendibilitat ens permet fer la pregunta al revés: Quant hauríem de facturar com a mínim perquè l'empresa comence a ser viable? El punt mort, que així es denomina també, és aquella quantitat d'ingressos que genera un marge de contribució (percentatge sobre vendes) igual a la quantia de costos fixos. Per damunt de la dita quantitat s'obtenen uns ingressos que, una vegada absorbits els costos fixos, proporcionen beneficis i per davall de la mateixa proporcionen pèrdues. És la xifra de vendes que cobrix els costos variables associats i el total dels costos fixos on el benefici és zero.

Per a fer esta anàlisi és convenient diferenciar els gastos de l'empresa entre fixos i variables.

El manteniment de l'activitat d'una empresa genera un conjunt de costos, que es dividixen en

- COSTOS VARIABLES, que són directament proporcionals a la producció o la venda. Per exemple si ens dediquem a la venda de roba la compra d'eixa roba serà variable, ja que conforme anem venent més, anirem reposant més gènere i per tant gastant més en compres. També es poden incloure altres gastos com v.g. els de màrqueting si van associats a les vendes (Vg. Descomptes, promocions tipus 2x1…)

- COSTOS FIXES que, com el seu nom indica, són aquells independents del nivell de vendes i es produïxen periòdicament Donada una estructura productiva determinada, no varien. Per exemple el cost del lloguer serà el mateix venguem més o menys, obrim o no el comerç Generalment considerarem com fixos:

- Arrendaments: Lloguer de local i, si existixen, gastos de lísing o rènting d'alguns elements de l'immobilitzat.

- Comunicació: Cost de les accions previstes de comunicació, campanyes de promoció no vinculades directament a les vendes…

- Transports: Es té en compte en el cas d'empreses que tinguen entre les seues polítiques la de distribució del producte a la clientela.

- Servicis de professionals independents: Normalment s'arrepleguen ací els gastos de gestoria o assessories externes.

- Material d'oficina: Gastos en consumibles d'oficina.

- Reparacions i manteniment: del local i instal·lacions.

- Mà d'obra Inclou els costos dels salaris bruts i de la Seguretat Social a càrrec de l'empresa de les persones en la plantilla de l'establiment, incloent el propietari/a

- Subministraments: Gastos de llum, aigua, telèfon, gas, etc.

- Taxes : Inclou tots els tributs i taxes de l'activitat, com l'IAE, llicència d'obertura, taxes municipals, etc.

- Amortitzacions: L'amortització és el cost per la pèrdua de valor dels elements de l'immobilitzat, susceptibles de ser amortitzats. Per a això hi ha unes taules que determinen els percentatges màxims que les empreses poden desgravar-se a l'hora de calcular els impostos. També s'arrepleguen ací les amortitzacions dels gastos d'establiment, el termini màxim de les quals és de cinc anys.

- Gastos financers: Arreplega els interessos del finançament externa, inclosos els gastos de negociació o obertura que puguen existir.

- Impostos: Depenent del tipus de fiscalitat a què estiga sotmesa l'empresa s'arreplegarà l'Impost de Societats (per a les societats de caràcter mercantil) o l'Impost de la Renda (IRPF).

- Altres gastos: Detalla aquells altres gastos necessaris per a l'activitat que no es puguen enquadrar en els punts anteriors.

Exemple de càlcul del punt d'equilibri o llindar de rendibilitat

Com ja hem dit, el Punt d'Equilibri d'una empresa (Llindar de rendibilitat) es definix com la xifra de vendes que genera benefici 0 i a partir de la qual comença a ser viable. També el podem definir com la xifra de vendes que cobrix els gastos variables i el total de gastos fixos (cost total).

Vegem-ho com es calcula amb un EXEMPLE:

Si pes el preu mitjà de venda

Si considerem Cf com els costos fixos, sense relació amb les unitats venudes

Si considerem Cv com el cost variable unitari (V) que és la suma dels costos de l'adquisició del producte, més comissions i altres que es produïxen amb cada nova venda, com per exemple el cost del producte o servici, les comissions, els regals promocionals, embalatges, etc.

Tenim que

a) el Llindar de Rendibilitat en termes d'unitats a vendre ve Donat per:

b) el Llindar de Rendibilitat en termes d'import en euros a facturar ve Donat per:

Suposem una cadena de botigues per a vendes de calçat. Les botigues venen deu estils diferents de sabates per a home relativament barats, amb costos de compra i preus de venda molt semblants pel que podem utilitzar valors mitjans. S'està valorant si resulta convenient obrir una altra botiga, que tindria les següents relacions de costos i ingressos per parell de sabates:

Preu mitjà de venda 30,00 €

Cost de les sabates 19,50 €

Comissions sobre vendes 1,50 €

Costos fixos anuals:

- Lloguer 60.000,00 €

- Sous 200.000,00 €

- Publicitat 80.000,00 €

- Altres costos fixos 20.000,00 €

Si apliquem

a) UR= 360.000,00 €/ (30,00 € - 21,00 €) = 40.000 unitats

b) UR = 360.000,00 €/ (1-21,00 € /30,00 €) = 1.200.000 euros, que ho corrobora el fet que 40.000 x 30,00 € = 1.200.000 €

Avantatges del punt d'equilibri o llindar de rendibilitat

- Oferix informació sobre els efectes derivats de les variacions en els volums de producció o vendes.

- Proporciona una visió clara dels efectes de l'augment dels costos fixos.

- Servix per a determinar el canvi en els beneficis davant dels canvis de marges, preus i costos

Resumint, un empresari ha de ser capaç d'estimar els seus gastos fixos i els marges variables amb què treballa i, a partir d'ací, saber si guanya o perdrà diners depenent de les vendes actuals i les previsions futures.

3. LA GESTIÓ DE TRESORERIA

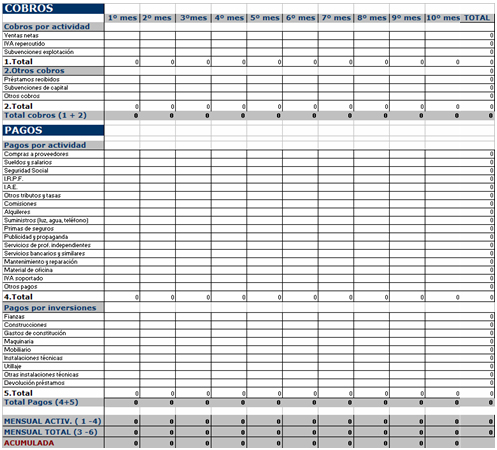

La gestió de tresoreria és el concepte més purament financer de tots el que integren la gestió del circulant. La seua funció és arreplegar la informació de gestió de l'empresa i transformar-la en cobraments i pagaments (que no en ingressos i gastos sinó en entrades i eixides de diners). Totes les partides reflectixen diners. L'elaboració del mateix està enfocada a l'obtenció del necessitat finançament i inversió de l'empresa en consonància amb els seus objectius. Ha d'estar preparat per a subministrar informació de gestió quan no es complisca, açò és, quan es produïsquen desviacions.

La gestió de tresoreria (o cash-flow, que significa flux de caixa) ens indica mes a mes les disponibilitats amb què partim, així com el cobraments i pagaments que realitzarem. És de gran utilitat perquè ens permet conéixer, amb la suficient antelació, la situació futura de tresoreria i ens proporciona major capacitat de previsió, tant davant de possibles superàvits com a dèficits.

És important saber si un projecte o una empresa són viables, però no menys important és saber quants diners ens farà falta no sols per a iniciar el negoci sinó per a mantindre'ns fins que l'empresa comence a ser viable. En este sentit, el pla de tresoreria és la ferramenta que ens permetrà preveure els problemes de liquiditat que puguen sorgir en un futur.

Un pla de tresoreria consistix a determinar els cobraments i els pagaments en el moment en què estos es produiran, calculant així el saldo de tresoreria en cada moment, és a dir, els diners que ens queda o que ens falta.

Per què és necessari un sistema de gestió de la tresoreria en una pime?

a) La primera de les raons per la qual és necessari dur a terme una bona gestió de la tresoreria, és que els recursos financers de què disposen les empreses per a afrontar la seua activitat són sempre limitats.

b) al mateix temps, l'estructura de finançament de la majoria de les pimes és ineficient, ja que moltes vegades el ritme a què han augmentat les fonts de finançament ha sigut menor que el ritme a què ha crescut l'activitat, arribant inclús a finançar, de vegades, inversions a llarg termini amb recursos a curt termini (Fons de Maniobra negatiu).

c) Un altre motiu és la condició de pime, que comporta generalment un baix poder de negociació enfront de proveïdors i/o clients, amb la consegüent adaptació a les condicions de pagament i cobrament que ells oferixen, i sense poder entrar a negociar les condicions que realment li convenen a l'empresa.

Com a conseqüència d'estes circumstàncies, l'empresa pot tindre nombrosos problemes derivats de la falta liquiditat, el que accentua la necessitat una bona gestió de tresoreria per a tractar d'evitar, al seu torn, una mala imatge enfront de proveïdors financers i operatius.

Per a elaborar un flux d'efectiu o cash-flow, haurà de fer-se una llista en què s'estime per avançat tots els cobraments i pagaments d'efectiu per al període en què es prepara el flux, per la qual cosa es deuran seguir els passos següents:

1. Establir el període o períodes que es pretén comprendre, tenint en compte que la previsió de tresoreria és una previsió a curt termini, de poc servix un pla de previsió anual, sinó que mínimament es deu realitzar mensual o inclús setmanalment

2. Fer una llista probable dels cobraments i pagaments del període determinat, sumant el valor de cada un per a obtindre el total.

3. Una vegada que s'han obtingut els totals dels cobraments i pagaments, estos es resten obtindre el resultat. Si el resultat és positiu, significa que hi ha un excedent, el que indica que l'empresa opera favorablement. En cas contrari, l'empresari haurà d'estudiar les mesures per a cobrir els faltants o preveure els períodes en què els saldos siguen negatius.

4. Si es vol treballar el flux d'efectiu amb major detall, es pot emprar un saldo acumulat que és la suma del saldo obtingut en el període més el saldo del període anterior.

Bastaria amb un Full Excel, en la que es formularen els venciments, i basant-se en això es calculen les previsions

Algunes de les principals decisions que poden afectar el flux de caixa són:

- No demorar la facturació

- Crear incentius perquè s'avancen els pagaments

- Evitar des d'un principi als clients morosos

- Reduir inventari i estocs

- Consolidar els préstecs

- Augmentar el límit de crèdit als clients

- Minimitzar els problemes de cobrament

- Les formes i ferramentes de cobrament (Vg. Possibilitat de descompte comercial)

Efectes de la utilització del sistema de tresoreria

Els principals efectes d'una gestió òptima de la tresoreria són:

- Amb la informació que ens aporta un sistema de gestió de tresoreria s'accedix a la presa de decisions amb major informació i major capacitat de previsió i anticipació que de la que es disposaria en cas de no portar la dita gestió.

- És un instrument imprescindible per a la planificació financera, permetent-nos negociar amb suficient antelació els recursos financers necessaris que cobrisquen els desfasaments de liquiditat i permeten l'operativitat de l'empresa. Disposar d'esta anticipació, d'este margen de temps, ens pot ajudar a analitzar qual serà la millor fórmula de finançament (préstec, pòlissa de crèdit, línia de descompte) i ens permetrà més opcions de negociació

- Permet tindre anticipació per a prendre la decisió del millor mecanisme d'inversió a curt termini quan existisca un excedent d'efectiu.

- De quant es pot disposar per a pagar prestacions addicionals a les empleades com són bestretes, gratificacions…així com saber amb quant d'efectiu es pot disposar per a assumptes personals sense que afecte el funcionament normal de l'empresa.

4. ELS RÀTIOS FINANCERS

També podem fer una anàlisi de la situació financera d'una empresa a través de l'estudi dels Ràtios.

Els Ràtios Financers són coeficients que mostren una relació entre dos variables comptables de l'empresa. Un bon analista pot deduir la situació de l'empresa a través dels ràtios financers ja que ens mostren gran varietat d'aspectes i ens permeten veure la seua evolució en el temps

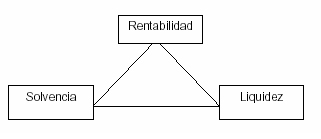

Els ràtios ens permeten estudiar la situació financera de l'empresa des de fonamentalment, els aspectes següents:

- LIQUIDITAT: capacitat de l'empresa per a fer front als deutes i obligacions a curt termini.

- SOLVÈNCIA: capacitat de l'empresa per a fer front a els les seues obligacions i deutes en general (tant a llarg com a curt termini)

- RENDIBILITAT: la capacitat de l'empresa per a genera beneficis o guanys aconseguits per cada euro que s'ha utilitzat o invertit. Per tant, la rendibilitat és un concepte relatiu i hi ha diversos conceptes de rendibilitat tal com veurem.

Encara que els ràtios són una ferramenta que ens ajuda a comprendre la situació financera de l'empresa, els seus valors i interpretació dependran de qual és el sector en què es mou l'empresa i de les característiques inherents del negoci. No obstant això, ens ajuden a fer anàlisis financeres precises sobre la viabilitat, la rendibilitat, la liquiditat i la solvència a fi de millorar la gestió de l'empresa sent una ferramenta molt utilitzada tant per les empreses en el control de la seua gestió com pels bancs per a valorar el risc de crèdit.

Per a poder utilitzar correctament els ràtios financers és necessari tindre un cert coneixement que són i com es componen els estats financers d'una empresa.

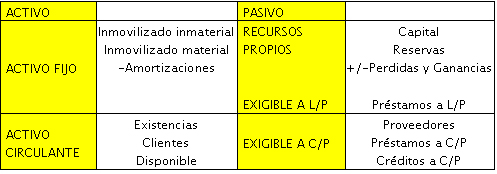

El BALANÇ DE SITUACIÓ ens mostra la situació patrimonial de l'empresa i està compost per l'Actiu i Passiu, és a dir, els béns i drets que té l'empresa i com els hem finançat.

- Dins de l'ACTIU, l'Actiu Fix esta format per aquells béns que estan en l'empresa més de 12 mesos mentres que el circulant és aquell que està menys d'un any. Per tant, l'Actiu Circulant està format per les Existències, Clients que ens deuen diners i la Tresoreria, els diners que tenim en caixa.

- Respecte al PASSIU, està format pels Recursos Propis, els Deutes a Llarg Termini i el Passiu Circulant o Exigible A Curt Termini, que al seu torn està format per Proveïdors a qui devem diners pels productes que els hem comprat i els préstecs A Curt Termini que hem de pagar a les entitats Financeres.

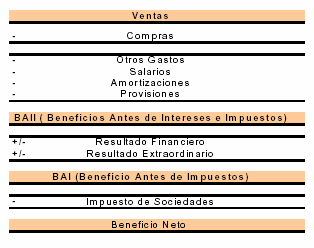

Per a elaborar els ràtios, a banda del Balanç de Situació necessitarem també el Compte de Resultats (o Compte de Pèrdues i Guanys), és a dir, la diferència entre els ingressos i els gastos de l'empresa i el benefici que obtenim. Este és un exemple de compte de resultats:

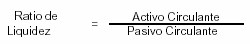

Per a estudiar la liquiditat de l'empresa i la capacitat d'esta per a fer front a les obligacions i deutes a curt termini tindrem la relació entre les magnituds que conformen l'Actiu Circulant (Existències, Clients i Tresoreria) i el Passiu Circulant (Crèdits i Préstecs a curt termini i Proveïdors). Els més importants són el RÀTIO DE LIQUIDITAT, EL 'ACID TEST' i finalment per a veure la liquiditat dels crèdits utilitzarem els RÀTIOS DE PERÍODE MITJÀ DE COBRAMENT I DE PAGAMENT.

El ràtio de Liquiditat ens mostra tots els euros que estan disponibles en la tresoreria o bé poden ser realitzables en diners a curt termini. Per tant mesura, de forma molt general, la relació entre la nostra disponibilitat d'actiu a curt termini enfront de la necessitat respondre als deutes a curt termini. El valor òptim d'este ràtio sol oscil·lar entre 1 i 1,5, és a dir que la situació òptima és aquella en què hi ha entre 1 o 1,5 euros d'actiu circulant per cada euro de passiu circulant. Si tenim més de 2 significaria que tenim un excés de circulant: estocs, disponible… que podem invertir en altres actius.

El 'Acid Test' ens mostra una imatge més precisa de la liquiditat de l'empresa ja que elimina de l'actiu circulant la partida d'Existències que generalment és la part menys líquida i més difícilment realitzable en diners. El valor mitjà d'este ràtio és de 0,8 el que suposa que per cada 100 euros de deutes a curt termini, l'empresa disposa de 80 en la tresoreria o en actius realitzables en tresoreria a curt termini per a fer-los front (vg.clients).

Podem entendre millor el fet que amb només 80 euros de Tresoreria es poden fer front a 100 euros de deutes de l'exemple anterior, si analitzem els Ràtios de Gestió, que estudia cada una de les partides que formen part de l'Actiu Circulant de l'empresa (especialment de Clients i Proveïdors).

Amb estos ràtios de gestió podem veure:

- El nombre d'anades que transcorren des que s'efectua una venda fins al moment en es cobra: Termini de Cobrament.

- El nombre de dies que transcorren des que s'efectua la compra fins que es paga efectivament:Termini de Pagament .

Per tant, si el Termini de Cobrament és superior al Termini de Pagament, direm que l'empresa s'està finançant a través dels seus proveïdors i encara que tinga un ràtio d'Acid Test relativament baix, no tindrà problemes per a fer front a les obligacions a curt termini.

4.3.-RÀTIOS DE SOLVÈNCIA

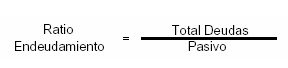

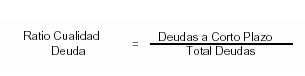

Els ràtios de solvència mesuren la capacitat de l'empresa per a fer front als seus compromisos a mesura que estos vagen vencent. Per això, és important fer un estudi de l'estructura de l'endeutament i de les càrregues financeres que comporta per a veure quals són els efectes que poden tindre en l'empresa a llarg termini. Els més importants són el Ràtio d'ENDEUTAMENT, el Ràtio de QUALITAT DEL DEUTE i EL GASTO FINANCER.

El valor òptim del ràtio d'endeutament se situa entre el 0,4 i el 0,6. En cas de ser superior a 0,6 indica que el volum de deutes és excessiu i que l'empresa està perdent autonomia financera davant de tercers (Bancs) o el que és el mateix s'està descapitalitzant. Per tant, ens proporciona informació sobre la composició del deute, si està molt fonamentada en els recursos externs o si té capacitat per a endeutar-se més.

El ràtio de Qualitat del Deute, ens mostra quals són els compromisos a curt termini que l'empresa té respecte al total de deutes. Este ràtio està molt relacionat amb el ràtio de Gasto Financer ja que generalment una estructura de deute basat en el curt termini (Pòlisses de Crèdit) , implica que les càrregues financeres siguen més elevades. Per tant, el valor d'este serà millor com més baixes siguen els deutes a curt termini.

4.4.-RÀTIOS DE RENDIBILITAT

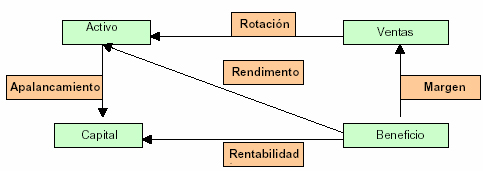

Fins ara hem analitzat l'empresa en el vessant de la liquiditat i la solvència, ara falta fer una anàlisi de la rendibilitat per a estudiar la potencialitat de generar beneficis i per tant la rendibilitat actual i futura. En este esquema podem observar quines són les relacions entre els Estats Financers i els Ràtios en relació amb la rendibilitat.

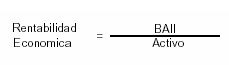

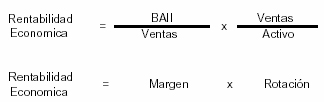

La primera cosa que hem d'estudiar són els diversos tipus de rendibilitat. Primer de tot, tenim la Rendibilitat Econòmica que relaciona el benefici brut que genera el negoci (Benefici Abans d'Impostos i Interessos, BAII) i els Actius necessaris per a aconseguires-te benefici.

Esta fórmula, la podem desgranar entre el Marge (el benefici que obtinc de les vendes) i la Rotació (el nombre de vegades que amb les vendes cobrisc els elements necessaris que m'han ajudat a aconseguir estes vendes, l'Actiu). El desglossament en estos dos ràtios em permet apreciar que per a incrementar la rendibilitat econòmica del meu negoci, un baix marge m'obligarà a rotar molt, és a dir, a vendre molt per a poder cobrir l'actiu i viceversa.

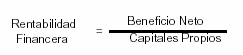

La Rendibilitat Financera, ens mostra el benefici net generat en relació amb la inversió que han fet els propietaris de l'empresa. Per tant, ens mostra la rendibilitat per euro invertit.

Si posem en relació la Rendibilitat Econòmica amb el cost mitjà del passiu, és a dir el cost mitjà d'endeutar-nos, podem fer una consideració general, que encara que matizable, és de tindre en compte: ens interessa endeutar-nos sempre que la Rendibilitat Econòmica (RE) siga superior a cost mitjà del passiu (e) Perquè? Imaginem que tenim una RE del 9% i que e és igual al 6%, de cada 1000 € prestats que ens costen 60 d'interessos, podem obtindre en el nostre negoci 90

La gestió financera (58)